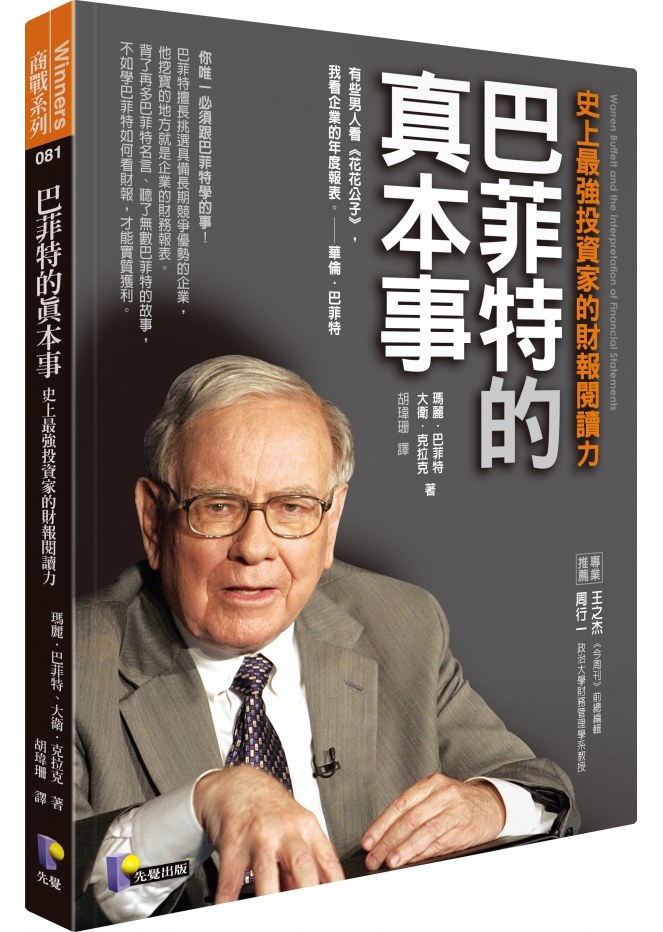

巴菲特的真本事:史上最強投資家的財報閱讀力

內容簡介

★2010國中暑假推薦書單

◆「有些男人看《花花公子》,我看企業的年度報表。」「如果你不願用心學習會計,看懂、解讀財務報表,就不該自己去選股投資。」——華倫.巴菲特

◆你唯一必須跟巴菲特學的事:實踐巴菲特投資法,從財報數字發現好公司!

◆《今周刊》前總編輯王之杰、政治大學財務管理學系周行一教授 專業推薦!

◆工商時報轉載報導(20090815)。

巴菲特擅長挑選具備長期競爭優勢的企業,

他挖寶的地方,就是企業的財務報表。

背了再多巴菲特名言、聽了無數巴菲特的故事,

不如學巴菲特如何看財報,才能實質獲利。

巴菲特說的話,你要聽!

巴菲特為投資作的功課,你可以學!

人人都想學習巴菲特選股投資的功力。

本書兩位作者與巴菲特私交甚篤,他們深入大師的心思,以內行人的眼光分享,如何根據巴菲特的觀點看懂上市公司的財務報表,找出長期下來能創造最大利潤的企業。有意從事投資的讀者可從本書得知:

◎在企業的損益表、資產負債表、現金流量表中,巴菲特會特別留意哪些數字?

◎具備耐久性競爭優勢的企業,財報數字有哪些特點?

◎哪些財報數字,巴菲特一定會追蹤過去十年年報的資料?

◎巴菲特透過哪些財務比率的數字,來發掘具備長期競爭優勢的企業?

◎看到哪些財報數字居高不下,巴菲特就會敬而遠之?

◎為什麼企業就算再好,都可能因為研發成本過高而垮台?

◎巴菲特會對哪類企業敬而遠之,無論賣價有多便宜他都不會碰?

◎會買也要會賣,巴菲特會在哪三種情況下,賣出手中的持股?

無論你是股市新手,還是經驗老到的巴菲特信徒,當你熟悉巴菲特閱讀財報的方法,你便做好了萬全的準備,足以判斷哪些企業在未來可以成功致勝,哪些企業則應不計一切代價敬而遠之。

看見耐久性競爭優勢的威力,你才會更有錢!

投資口香糖還是汽車公司比較酷?

如果你在1990年投資箭牌口香糖十萬美元,到了2008年,這筆投資的價值大約為五十四萬七千美元。

可是如果你是在1990年對通用汽車公司投資十萬美元,到了2008年,價值卻只剩下九萬七千美元左右。

這表示箭牌口香糖的股東多賺了四十六萬美元,他們只消嚼嚼口香糖便能開心致富,而通用汽車的股東卻只能眼看著自己的財富墜落山谷。

對股東來說,製造口香糖要比製造汽車更好、更能賺錢。誠如巴菲特所說,一家公司如果無須時時更換生產的商品,這樣的一貫性意味著獲利也會具有一貫性。產品具有一貫性,代表公司無須為了維持競爭力,耗費鉅資一再更新廠房與設備,這樣一來便能有大量的資金用以投入其他可以獲利的事業。

想要致富,首先必須有賺錢,如果能賺到很多錢,當然很好,而如果公司不必為了和同業競爭而耗費鉅資,也是賺大錢的一個途徑。

讀者同聲讚譽推薦!

*「我終於把一直想搞懂的財務報表搞懂了!」

*「沒想到解讀財報的書可以如此豐富又好讀!」

*「《巴菲特的真本事》充滿挑選好公司股票的注意事項,在市場低迷的現在,讀到這本書真是太令人振奮了,因為處處都看得到巴菲特所謂的買進機會!此書雖然篇幅很短,卻比我在商學院裡學的還要多!」 *「我是巴菲特先生的忠實粉絲,讀過所有有關他的書,而這是我讀過最好的一本!」

*「如果投資對你來說是一個謎團,《巴菲特的真本事》就好像名偵探福爾摩斯逐一解釋他推理的邏輯,最後讓華生驚呼:原來一切就是這麼簡單!」

*「投資股票之前,何不先投資於自己的財務智商,因為這才是增加贏面的正確作法。」

*內容勘誤:

第68頁第一行

流動負債指的是一年內到期須償還的負債,包括現金與短期投資、存貨總額、應收帳款總額,以及預付款項。

更正為:

流動負債指的是一年內到期須償還的負債,包括應付帳款、應付費用、短期負債、到期長期負債,以及其他流動負債。

作者介紹

瑪麗.巴菲特 Mary Buffett

大衛.克拉克 David Clark

瑪麗.巴菲特是投資領域的暢銷書作家及演說家。她和巴菲特的兒子彼得結婚十二年期間,累積獨到的眼光。大衛.克拉克是巴菲特一家人的多年好友,身兼律師與專研巴菲特法則的演說家,並於奧馬哈的一家私募投資集團擔任管理合夥人。

兩人合寫過知名的巴菲特箴言書《看見價值:巴菲特一直奉行的財富與人生哲學》(先覺出版),以及《巴菲特原則》《和巴菲特同步買進》《巴菲特法則實戰分析》等投資專書,並已譯為十七國語言版本。

《看見價值——巴菲特一直奉行的財富與人生哲學》:在投資與人生歷程中,巴菲特為何總能看見別人看不見的價值?本書透過巴菲特說過的125句智慧箴言,勾勒並解說他獨特又發人深省的財富與人生哲學。這些精闢又詼諧的話語,不只是投資時應謹記在心的實用原則,更可為工作與人生各層面帶來啟發。

【譯者簡介】胡瑋珊

國立中興大學經濟學學士,譯作四度榮獲經濟部金書獎的殊榮。曾任英商路透社財經新聞編譯、記者,目前專事筆譯與口譯,譯作廣及財經、企管、科技、勵志各領域,其中包括《看見價值》《聰明學經濟的12堂課》《助人為獲利之本》(皆先覺出版)。相關資料可上Google輸入「瑋珊」查詢。

規格

ISBN:9789861341408

頁數:200,中西翻:1,開本:2,裝訂:1,isbn:9789861341408

各界推薦

「去看看財報吧,你就會了解富國銀行(Wells Fargo)真的跟其他銀行不同!」這是巴菲特在2009年5月2日的年度股東會現場,面對小股東提問「美國大銀行不少,為何波克夏獨鍾富國銀行?甚至在華爾街風雨飄搖時,還願意支持富國以溢價買下傷痕累累的美聯銀行(Wachovia)?」時給的答案。

在資本主義的遊戲規則中,數字是最重要的語言,公司的所有樣貌,不管是高矮胖瘦、一草一木,都必須化為數字,呈現在財務報表上。財報更像一本日記,公司所有銷售、資產、負債的往來及進出,就算只有一毛錢,都必須誠實記錄在財報上。身為資本市場的大玩家,巴菲特當然了解財報的重要。還在就學時,財報就是他的隨身課外讀物,而股神穿透數字迷霧的能力,就是在閱讀一本一本的財報中養成,也因為有這個能力,讓他能在美國中部小鎮奧馬哈,千里運籌全球的市場。

阿拉伯數字只有十個,分開來看,三歲小孩就能朗聲數數;但湊在一起,放到報表中,可真需要花功夫才能了解其中堂奧,尤其上市公司的財報雖然經由會計師簽證,但總難免會有人為操作的斧鑿痕跡,要讀懂其中蹊蹺,除了得把時間拉長外,還得下苦心才行。這個知識武器,是散戶晉升達人的一大挑戰,也唯有把這門基本功做足, 才能真正將巴菲特思想落實在投資行為中。

本書作者巴菲特的前任媳婦瑪麗.巴菲特,用淺顯易懂的方式,企圖開一扇窗,讓一般人能跨進財報的領域,了解會計的語言,不過其中難免有些國情不同的地方,讀者在閱讀時務必要了解其中差異。如第48章講到保留盈餘配股的問題,台灣有法令盈餘下限的規定,極少出現書中所說盈餘全部拿來配股(息)的作法;另外,書中所說庫藏股引發「私人持股公司稅」的問題,在台灣因法令不同而有差異。

除了如何看財報之外,本書第57章是我認為最獨特的地方。一般人總是有誤解,以為「只買不賣」是巴菲特唯一的操作法則,其實只要深入研究波克夏歷史,就會發現巴菲特的操作比他口中講的複雜太多,雖然他認為最理想的持股時期是「永遠不要賣」,但在現實的投資世界畢竟難臻完美,現金也非永遠取之不竭,因此股神在「必要時機」還是會出脫持股。

作者細心的整理了幾個「必要時機」:一、需要資金周轉或發現了更好且便宜的投資標的時;二、企業喪失競爭優勢時;三、多頭市場陷入瘋狂時。這三點具體而微地點出了巴菲特近年來的操作邏輯。

最鮮明的例子就是在2007年中期,當港股狂潮將近高點時,巴菲特將持股僅四年的中國石油股票全數賣出 。而在2008年金融風暴最兇猛時,為了籌措現金,他也不惜調整持股多年的嬌生公司股票,將資金轉進其他更便宜的投資標的,投資美商高盛及奇異公司的特別股及認股權證,就是當時的傑作。

不過,股神畢竟只是封號,巴菲特也是凡人,2007年雖成功在高檔出脫中石油,但卻在隔年,看到每桶原油價格好不容易從高點147美元滑落,就耐不住性子,莽撞以高價買進了康菲石油(Conoco Phillips)的股票,結果以虧損15.3億美元出場,與本書164頁描寫的原則有相當的違背。也因此,巴菲特在2009年給股東的一封信中「下昭罪己」,表示自己做了蠢事。

對於初學者來說,這不是一本簡單的書,要想一口氣唸完,融會貫通,困難度不低,不妨讀一段,闔上書,對照台灣的例子,再回頭細想一段,或許會有更深刻的體會。